海外旅行や出張、さらには海外赴任など、海外での支払いを考えるとき、最適な方法の一つとして挙げられるのがプリペイドカードです。クレジットカードのように使える便利さを持ちながらも、事前にチャージした金額内での利用に制限されているため、使いすぎを防ぎながら計画的に支出を管理できます。また、不正利用のリスクを最小限に抑えられる点や、審査が不要で誰でも手軽に利用できる点も大きな魅力です。

しかし、プリペイドカードは種類が豊富で、どれを選べばいいのか迷う方も多いのではないでしょうか?この記事では、特に海外で使えるプリペイドカードに焦点を当て、選び方のポイントやおすすめの7枚を詳しくご紹介します。それぞれの特徴やメリットを知ることで、自分に最適なカードが見つかるはずです。旅行や出張、海外生活をさらに快適にするために、ぜひ参考にしてみてください!

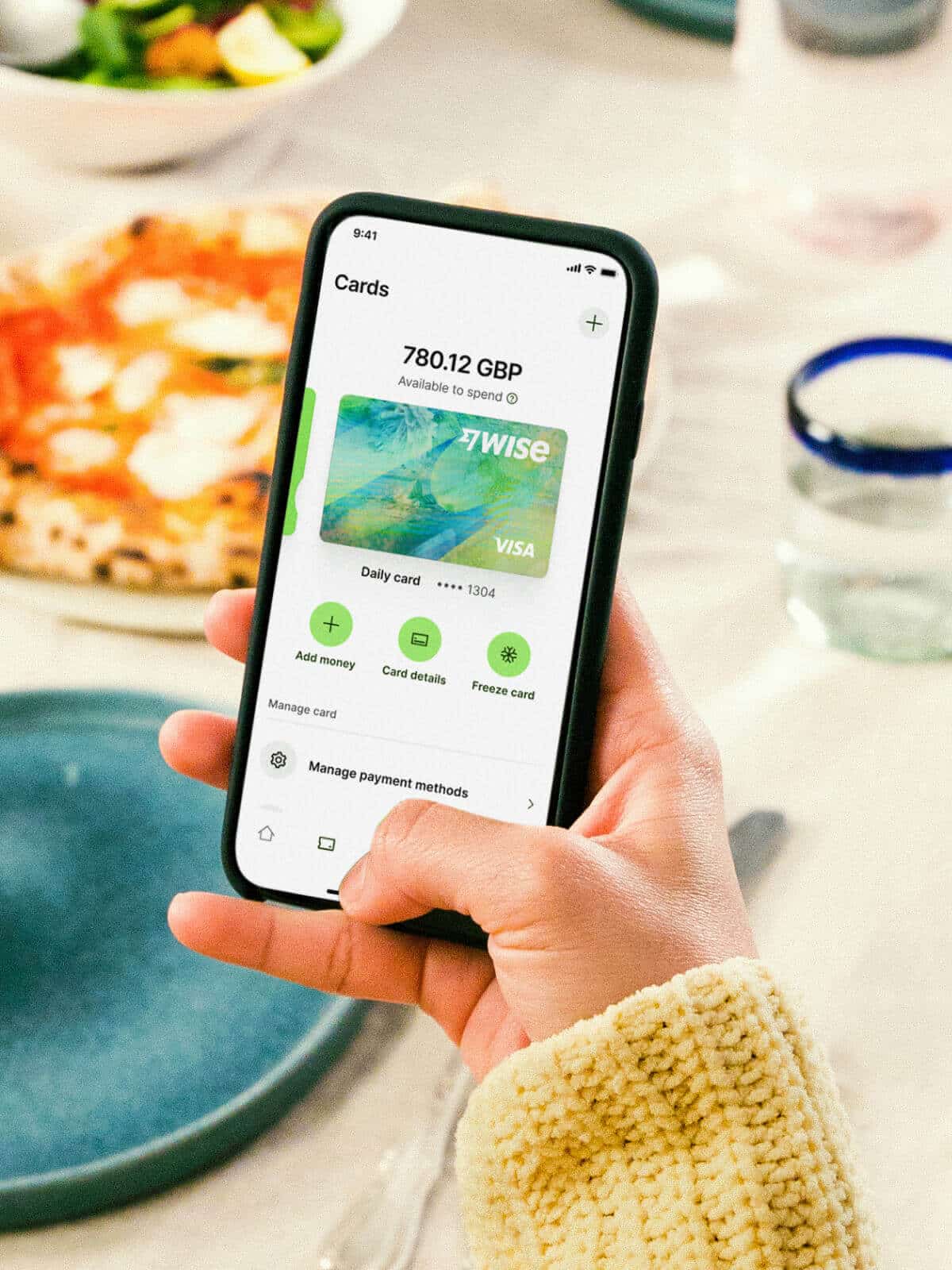

→世界で人気!No.1おすすめのプリペイドカード「Wise」

目次

Toggleプリペイドカードは、事前にチャージ(入金)した金額内でのみ使用できるカードです。クレジットカードとは異なり、後払いではなく、あらかじめ自分の資金をカードに入れておくことで、設定した範囲内での利用が可能になります。この仕組みは、特に海外での使いすぎを防ぎたい方や、セキュリティを重視する方にとって非常に魅力的です。

まず、プリペイドカードの最大のメリットは、使いすぎを防げることです。例えば、クレジットカードの場合、利用限度額が高く設定されていると、無意識のうちに多く使ってしまうことがあります。一方で、プリペイドカードなら、チャージした金額以上を使うことはできません。そのため、留学中や旅行中に「予定以上に使いすぎた!」といった事態を未然に防ぐことができます。これは、限られた予算内で生活をしなければならない学生や、現地通貨の管理に慣れていない旅行者にとって、大きな安心材料です。

海外旅行や出張、留学、さらには海外赴任など、国を越えて生活する際には便利な支払い手段が欠かせません。そんな中で、「プリペイドカード」と「デビットカード」のどちらを使うべきか迷う人も多いのではないでしょうか?一見似たように見えるこの2つのカードですが、実は用途や特性に大きな違いがあります。この記事では、「プリペイドカード」と「デビットカード」の違いを詳しく解説し、どちらが海外での生活や旅行に適しているのかをご紹介します。

まず、2つのカードの基本的な仕組みを簡単に整理してみましょう。

→公式サイト:Wiseカード(デビットカードと表記されていますが、実質プリペイドカードとして使えます!)

海外で利用する際に重要なのは、使い勝手と安全性の両方です。それぞれのカードがどのような特徴を持つかを見てみましょう。

| 特徴 | プリペイドカード | デビットカード |

|---|---|---|

| お金の管理方法 | 事前チャージした金額内で利用 | 銀行口座の残高の範囲内で利用 |

| 支払いタイミング | チャージした分を即時引き落とし | 利用した金額が即時に口座から引き落とし |

| 発行条件 | 審査なし、銀行口座不要 | 銀行口座が必要、場合によっては審査あり |

| セキュリティ | チャージ金額分のみのリスク | 銀行口座全体のリスクがある可能性あり |

| 利用範囲 | 国際ブランド対応で世界中で利用可能 | 同様に国際ブランド対応で利用可能 |

プリペイドカードを海外で使う最大のメリットのひとつが、「使いすぎて借金をする可能性がゼロ」であることです。この点は、クレジットカードとの大きな違いであり、特にお金の管理に自信がない方や初めての海外旅行、留学を計画している方にとって非常に魅力的です。

クレジットカードを使い慣れていないと、つい「今持っているお金以上に使える」という感覚に陥りがちです。限度額が設定されているものの、実際には「今すぐに支払う必要がない」という仕組みが、安心感を生んでしまい、知らず知らずのうちに多額の出費をしてしまうことがあります。その結果、旅行先で予算を大幅にオーバーしてしまったり、帰国後に請求書を見て驚くことも珍しくありません。

さらに、クレジットカードの支払いを分割払い(リボ払い)にすると、利息が加算され、返済がどんどん難しくなることがあります。たとえば、1万円の支払いをリボ払いで月々1,000円ずつ返済する場合、利息分を含めると最終的な支払額が1万5,000円以上になることも。こうした状況を避けるためには、プリペイドカードの利用が有効です。

プリペイドカードは、事前にチャージした金額内でのみ利用可能です。そのため、自分で設定した予算以上にお金を使うことは物理的に不可能です。たとえば、旅行中に5万円をチャージしておけば、5万円以上を使うことはできません。この仕組みは、予算をしっかり管理したい方や、初めて海外で生活する学生などにとって大きな安心材料となります。

プリペイドカードを海外で使うメリットのひとつに、普通のクレジットカードと同じように使えることが挙げられます。VisaやMastercardといった国際ブランドが付帯しているため、これらのブランドに対応している店舗やサービスであれば、世界中どこでもスムーズに利用することができます。そのため、クレジットカードのような利便性を享受しながらも、借金のリスクや使いすぎを防げる点が魅力です。

プリペイドカードは、あらかじめチャージした金額内でのみ利用可能なカードです。この仕組みは、クレジットカードのように後払いではなく、デビットカードのような即時払いでもありません。利用額がチャージ額に限定されるため、使いすぎを防ぎつつ、支払い時にはクレジットカードと同じ感覚で利用できるのがポイントです。

VisaやMastercardが付帯しているプリペイドカードであれば、これらの国際ブランドに加盟している店舗やサービスであれば、世界中どこでも利用可能です。例えば、旅行先のスーパーマーケットやレストラン、ホテルのチェックイン、さらにはオンラインショッピングまで幅広く対応しています。この記事で紹介しているWiseカードやJAL Global WALLETカードなどは、特に海外利用を想定して作られており、その利便性が際立っています。

多くのプリペイドは海外での使用の制限があったり手数料がかかりますが、Wiseカードは世界中で手数料無料で使えます。

→公式サイト:Wiseカード(デビットカードと表記されていますが、実質プリペイドカードとして使えます!)

海外旅行や出張、留学、海外赴任中に、どうしても現金が必要になる場面がありますよね。そんなときに役立つのが、海外ATMで現金を引き出せるプリペイドカードです。この機能を活用することで、両替の手間を省き、現地通貨をスムーズに手に入れることができます。また、クレジットカードのキャッシングと異なり、利息や大きな負担を心配せずに済む点も、プリペイドカードの大きな魅力です。

例えば、Wiseのプリペイドカードは、月に2回まで海外ATM手数料が無料という特典を提供しています。旅行中や短期出張の場合、この無料枠内で十分に対応できることが多く、現地での支出を効率よく管理できます。3回目以降の引き出しには手数料が発生しますが、それでも他のカードと比べて低コストで利用できる点が評価されています。

海外で使えるプリペイドカードの大きなメリットのひとつが、利息がかからないことです。クレジットカードのキャッシング機能を使うと、現地通貨を引き出すたびに高額な利息が発生しますが、プリペイドカードならそんな心配は一切ありません。これは、事前にチャージした金額内でのみ利用できる仕組みのおかげです。安心して使える上に、コストを抑えた海外生活や旅行が可能になります。

クレジットカードは、便利な後払い機能を備えていますが、その便利さにはリスクも伴います。特にキャッシング機能を使って現地通貨を引き出す場合、銀行やATMから現金を借りる仕組みです。これは、短期間での借金に該当し、借りた金額に対して利息が加算されます。この利息は、カード会社や利用国によって異なりますが、多くの場合、年率10〜20%と高額です。

Wiseのプリペイドカードは利息はかかりませんし、月2回まで手数料無料で現金を引き出せます。

→公式サイト:Wiseカード(デビットカードと表記されていますが、実質プリペイドカードとして使えます!)

海外でプリペイドカードを使うメリットのひとつに、「親が支出を管理できる」という点があります。特に留学や短期滞在で海外に行く学生の場合、親御さんが資金援助を行うことが多いでしょう。その一方で、「使いすぎてしまわないか心配」「予算を超えた支出が発生しないか不安」と感じる親御さんも少なくありません。そんなときにプリペイドカードは、家族間の安心を提供する頼もしいツールになります。

プリペイドカードは、あらかじめチャージした金額内でのみ使える仕組みです。そのため、親御さんが毎月の生活費や予算を管理しやすくなります。例えば、毎月の生活費を10万円と設定し、その金額だけをカードにチャージすれば、それ以上の使いすぎを防げます。この方法なら、親御さんも安心して資金援助ができる上に、子ども側も予算内で計画的に生活を送る習慣が身につきます。

また、多くのプリペイドカードには、リアルタイムで利用履歴を確認できる機能が備わっています。これにより、親御さんが子どもの支出状況を随時把握できるため、「どこで何にお金を使ったのか」が透明になります。例えば、WiseカードやJAL Global WALLETカードなどは、スマホアプリを通じて利用履歴を確認できるため、親子間のコミュニケーションもスムーズになります。

海外でプリペイドカードを使う大きなメリットの一つに、「不正利用のリスクを最小限に抑えられる」という点があります。海外旅行や出張、留学中に、万が一カードが盗まれたり、スキミング被害に遭ったとしても、プリペイドカードであれば大きな金額の請求が来る心配はありません。この安心感が、プリペイドカードを海外利用で選ぶ理由のひとつとなっています。

プリペイドカードは、事前にチャージした金額内でしか利用できない仕組みです。そのため、不正利用が発生しても、カードにチャージされている金額以上の被害が発生することはありません。たとえば、1万円をチャージした状態でカードが盗まれたり不正利用された場合、その1万円以上の請求が来ることはありません。

これに対し、クレジットカードの場合は、利用限度額まで使われてしまうリスクがあります。特に海外では、スキミングやカード情報の漏洩が懸念されるため、プリペイドカードのような仕組みは非常に安心感を与えてくれます。

海外で使えるプリペイドカードとして特におすすめなのがWiseカードです。このカードは、留学や出張、旅行など、さまざまな目的で海外を訪れる人々にとって非常に便利なツールとなっています。その理由は、手数料の透明性、使いやすさ、そして多通貨対応の機能にあります。Wiseカードは、世界中でコストを抑えつつスムーズに利用できるプリペイドカードとして、現在注目を集めています。

※デビットカードという名目になっていますが、銀行口座から直接引き落とされるのではなく、Wiseアカウントに入金して引き落とされる仕組みなので、実質プリペイドカードとして使えます。

Wiseは、もともと国際送金サービスとして知られる会社「Wise(旧TransferWise)」が提供するプリペイドカードです。このカードはVisaブランドを採用しており、世界中で利用可能です。例えば、ショッピングや飲食店での支払い、オンラインショッピング、さらには海外ATMでの現金引き出しにも対応しています。

Wiseカードの最大の特徴は、他のプリペイドカードにはない「リアルタイム為替レート」を採用している点です。多くのカードが「カード会社独自の為替レート」を適用するのに対し、Wiseカードでは市場の中間レートをそのまま適用します。これにより、無駄な為替手数料を抑えたお得な支払いが可能になります。

海外利用におけるWiseカードの大きなメリットは、手数料が非常に透明であることです。例えば、以下のような特徴があります:

Wiseカードは、これらの手数料がすべて事前にアプリやウェブサイトで確認できるため、隠れたコストが発生する心配がありません。海外での支出管理をしっかりと行いたい方にとって、この透明性は大きな安心材料となります。

→公式サイト:Wiseカード(デビットカードと表記されていますが、実質プリペイドカードとして使えます!)

Wiseカードは、40以上の通貨を一つのカードで管理できる点も魅力的です。例えば、日本円をチャージした状態で、アメリカに渡航した際にはドルで、ヨーロッパに移動した際にはユーロで、そのまま利用が可能です。カードが自動的に現地通貨を選択し、リアルタイム為替レートで支払いを処理してくれるため、通貨の変換手続きに煩わされることがありません。

また、事前に複数の通貨をチャージしておくことも可能です。たとえば、日本からアメリカ、ヨーロッパを経由してアジア諸国に訪れる旅行者は、出発前に円、ドル、ユーロをチャージしておけば、現地での支払いをスムーズに行えます。これにより、両替の手間を省きつつ、余計な手数料を節約することができます。

Wiseカードは、セキュリティ対策も万全です。例えば、スマートフォンのアプリを使ってリアルタイムでカードの使用履歴を確認できるほか、紛失時にはアプリからカードの一時停止や再発行を簡単に行えます。また、オンラインショッピング用に「バーチャルカード」を発行できる機能もあり、不正利用のリスクを最小限に抑えることができます。

さらに、WiseカードはVisaブランドを採用しているため、世界中のVisa加盟店で利用可能です。これにより、ショッピングや飲食店、オンライン決済まで幅広い場面で安心して使用できます。

海外で使えるプリペイドカードの中でも、JAL Global WALLETカードは特に旅行者やJALマイレージクラブ(JMB)会員にとって魅力的な選択肢です。このカードは、JAL(日本航空)が提供するサービスの一環として、旅行者に利便性とお得さを提供するよう設計されています。マイルを貯めながら海外で安心して使える点が、多くの人に支持されている理由です。

JAL Global WALLETカードは、プリペイド機能とデビット機能を兼ね備えた多通貨対応のカードです。Visaブランドを採用しており、世界中のVisa加盟店で利用可能です。さらに、JALマイレージクラブとの連携により、ショッピングやチャージでマイルが貯まるのが特徴です。

このカードは以下の特徴を持っています:

JAL Global WALLETカードの最大の魅力は、ショッピングやチャージでJALマイルが貯まる点です。海外旅行や出張が多い人にとって、マイルを効率的に貯められるのは大きなメリットです。具体的には、以下の方法でマイルを獲得できます:

これにより、日常の買い物から海外旅行まで、幅広いシーンでマイルを貯めることが可能です。たとえば、海外旅行中の食事やショッピングの支払いをJAL Global WALLETカードで行うだけで、次の旅行に役立つマイルがどんどん貯まります。

JAL Global WALLETカードは、海外利用時の手数料が明確で安心感があります。特に、事前にチャージした通貨で支払いを行う場合、為替手数料がかからない点が特徴的です。さらに、以下のような手数料体系が魅力です:

また、多通貨対応の機能により、渡航先の通貨を事前にチャージしておけば、現地での支払いがスムーズになります。これは両替の手間を省くと同時に、両替レートの変動によるリスクを軽減するのに役立ちます。

エポスVISAプリペイドカードは、エポスカードが提供するプリペイド式のカードで、海外でも便利に利用できる優れた特徴を持っています。VISAブランドを採用しており、世界中のVISA加盟店で使用可能です。このカードは、エポスカード会員向けに提供されているため、特典や使いやすさの面で充実しており、旅行者や出張者にとって頼れる一枚です。

エポスVISAプリペイドカードは、チャージした金額内でのみ利用可能なプリペイドカードです。これにより、使いすぎを防ぎながら計画的に支出を管理できます。以下は、このカードの主な特徴です:

エポスVISAプリペイドカードは、手数料の面でも利用者にとって安心な設計がなされています。以下は、主な手数料についてのポイントです:

手数料に関する点を考慮すると、エポスVISAプリペイドカードはショッピングメインの利用者に特に適しています。

海外で利用可能なプリペイドカードの一つに、ソフトバンクカードがあります。このカードは、ソフトバンクユーザーをはじめ、スマホを活用して支出を管理したい人に特におすすめです。シンプルな使い勝手と多機能性が魅力で、旅行や出張、日常生活においても重宝されるプリペイドカードです。

ソフトバンクカードは、Visaブランドのプリペイドカードで、日本国内はもちろん、海外のVisa加盟店でも利用可能です。このカードは、ソフトバンクのスマホ利用者にとって一層便利な機能を備えており、日常の買い物から海外旅行まで幅広い場面で活躍します。

ソフトバンクカードのもう一つの魅力は、その明確な手数料体系と使いやすさです。海外で利用する際に気になる手数料に関しても、以下のような特徴があります:

利用開始までの手順も簡単で、ソフトバンクの契約者であれば、申し込みから短期間でカードを受け取ることができます。

| カード名 | ブランド | 海外ショッピング手数料 | 海外ATM引き出し | チャージ方法 | ポイント還元率 | 年会費 | Apple Pay対応 |

|---|---|---|---|---|---|---|---|

| No.1 Wiseカード | Visa or Master | ◎ 無料 | ◎ 可能 (無料) | ◎ 銀行振込、デビットカード、クレジットカード | なし | 無料 | ◯ |

| No.2 JAL Global WALLETカード | Visa or Master | △ 無料 (条件あり) | △ 可能 (200円/回) | ◯ 銀行振込、クレジットカード | JALマイル | 無料 | ◯ |

| ソフトバンクカード | Visa | 4.00% | 可能 (200円/回) | ソフトバンクまとめて支払い、銀行振込、クレジットカード | 0.5% | 無料 | ◯ |

| エポスVISAプリペイドカード | Visa | 2.20% | 不可 | エポスカードからのチャージ、銀行振込 | 0.5% | 無料 | × |

| Kyashカード | Visa | 3.00% | 不可 | 銀行振込、クレジットカード、デビットカード、コンビニ | 0.2% | 無料 | ◯ |

| dカードプリペイド | Master | 4.07% | 不可 | dポイント、銀行振込、クレジットカード、コンビニ | 0.5% | 無料 | ◯ |

| au PAY プリペイドカード | Master | 4.07% | 不可 | auかんたん決済、銀行振込、クレジットカード、コンビニ | 0.5% | 無料 | ◯ |

| 楽天プリペイドカード | JCB × | 3.08% | 不可 | 楽天ポイント、銀行振込、クレジットカード、コンビニ | 0.5% | 無料 | × |

| ANA JCBプリペイドカード | JCB × | 1.60% | 不可 | 銀行振込、クレジットカード、コンビニ | ANAマイル | 無料 | ◯ |

海外でプリペイドカードを利用する際に現金が必要になることがあります。その際、海外ATMを利用して現地通貨を引き出すことができるカードかどうか、そしてその手数料がどの程度かかるのかを事前に確認しておきましょう。

例えば、Wiseカードでは、月に2回まで海外ATMの引き出し手数料が無料という非常に魅力的な特典があります。3回目以降は少額の手数料がかかりますが、それでも他のカードと比べるとかなりお得です。このような特典があるカードを選べば、予期せぬ出費を抑えることができます。

一方で、すべてのプリペイドカードが海外ATMに対応しているわけではありません。例えば、dカードプリペイドのように現金引き出しができないカードも存在します。そのため、現金が必要になる可能性がある場合は、ATMでの引き出しに対応したカードを選ぶことが重要です。また、引き出し手数料が高額なカードを選んでしまうと、必要以上に出費がかさんでしまうため注意が必要です。

現金を頻繁に引き出す予定がある場合は、無料引き出し回数や手数料の安さを基準にカードを選ぶと良いでしょう。

プリペイドカードの中には、国内専用のものも多く存在します。そのため、海外で利用できるかどうかを事前に確認することが重要です。特に海外での現金引き出しができるカードは限られているので注意が必要です。

この記事で紹介しているプリペイドカードは、すべて海外で利用可能なものを厳選しています。例えば、WiseカードやJAL Global WALLETカードなどは、VisaやMastercardに対応しており、飲食店やショッピングモールなどのほか、オンラインでの海外取引にも対応しています。これにより、現地での買い物や観光をスムーズに楽しむことができます。Wiseカードは現金引き出しも対応しています。

一方で、JCBブランドのカードは海外での利用が制限される場合が多い点に注意が必要です。日本国内では便利なJCBカードも、海外では加盟店が少なく、利用できないケースが少なくありません。そのため、海外用としてプリペイドカードを選ぶ際は、国際ブランドに注目することが大切です。

プリペイドカードを海外で利用する際には、支払い時に発生する海外事務手数料も考慮する必要があります。これは、カードを使った際の為替レートに加えて課される追加手数料のことで、カード発行会社によって異なります。

例えば、Wiseカードでは海外事務手数料が一切かからないため、利用金額がそのままの為替レートで計算されます。この点は、他の多くのカードと比較して大きなメリットと言えます。通常、多くのカードでは海外事務手数料が1.5%から3%程度かかるため、頻繁に海外で使用する場合には大きなコスト差となります。

一方で、JAL Global WALLETカードやソフトバンクカードなどでは、一般的な事務手数料がかかるため、利用頻度が多い場合には注意が必要です。ただし、これらのカードも利便性が高いため、手数料と利便性のバランスを考えて選ぶと良いでしょう。

多くのプリペイドカードは、Apple PayやGoogle Payなどのモバイル決済サービスに対応しています。この記事で紹介しているカードも基本的に対応済みのものが多く、スマートフォンで簡単に支払いを済ませることが可能です。

例えば、WiseカードやKyashなどはApple PayとGoogle Payの両方に対応しており、海外でもスマートフォン一つでスムーズに決済できます。特に海外では、モバイル決済が主流になりつつあるため、これらの機能が搭載されているカードを選ぶことで利便性が格段に向上します。

ただし、一部のカードはモバイル決済サービスに対応していない場合もあるため、事前に確認しておくことが重要です。また、設定も簡単で、専用アプリを通じてすぐに連携できます。旅行中に財布を持ち歩くリスクを減らしたい方には、ぜひ活用していただきたい機能です。

プリペイドカードを選ぶ際に迷うのが、「VisaとMasterCardのどちらを選べばいいのか」という点です。結論から言えば、どちらを選んでも大きな違いはありません。両方とも国際ブランドとして世界中で利用可能であり、加盟店数にも大差がないため、基本的にはどちらでも問題なく使えます。

ただし、日本国内やアジア圏ではVisaの方がやや加盟店数が多い傾向があります。一方で、ヨーロッパ圏ではMasterCardが広く利用されているケースが多いです。そのため、渡航先によってどちらがより便利かを判断するのも良いでしょう。

一方で、JCBブランドのカードは避けるのが無難です。日本国内では広く使われているJCBですが、海外では加盟店が限られている場合が多く、特に北米やヨーロッパでの利用に制約が出ることがあります。もしプリペイドカードを海外で利用する目的なら、VisaかMasterCardのいずれかを選ぶのがおすすめです。

プリペイドカードは通常、申し込みから1週間程度で発行されます。そのため、海外旅行や出張の予定がある方は、余裕を持って申し込みを行うことをおすすめします。

例えば、WISEカードやJAL Global WALLETカードは、申し込み手続きが非常に簡単で、スムーズに発行されます。さらに、即時発行が可能なバーチャルカードを提供している場合もあり、これを活用すれば実際のカードが届く前にオンラインで利用を開始することも可能です。

ただし、カードの種類や発行方法によっては、発行までに1〜2週間かかる場合もあるため、急ぎの場合には事前に確認が必要です。また、申し込み時に必要な情報を正確に入力することで、発行の遅延を防ぐことができます。

クレジットカードのように、プリペイドカードには審査は必要ありません。これは、プリペイドカードが事前にチャージした金額内でしか利用できない仕組みであるため、信用情報を確認する必要がないからです。

クレジットカードは、お金を一時的に借りて利用する性質上、審査を通過する必要があります。しかし、プリペイドカードは自分でチャージした金額を使うだけなので、審査がなく誰でも簡単に申し込むことができます。学生やクレジットカードを持てない方にも利用しやすい点が魅力です。

→公式サイト:Wiseカード(デビットカードと表記されていますが、実質プリペイドカードとして使えます!)

プリペイドカードは、海外での支払いを安全かつスムーズにする頼れるツールです。今回ご紹介した7枚のカードは、それぞれに特徴があり、使い方や用途によって選択肢が異なります。海外ATMの利用可否や手数料、チャージ方法、ポイント還元などを比較検討し、自分の目的やライフスタイルに合った一枚を選ぶことが大切です。

また、WiseやJAL Global WALLETカードのように海外事務手数料が無料のカードや、Apple PayやGoogle Payに対応してスマホ決済ができるカードは、特に利便性が高くおすすめです。旅行や出張、赴任先での支払いをストレスフリーにするために、事前準備をしっかり行いましょう。

プリペイドカードは計画的な支出管理をサポートし、さらに不正利用リスクも軽減できます。これから海外に行く予定のある方は、ぜひ本記事を参考にして、安心して海外での生活や滞在を楽しんでください!

Sailyは、コストパフォーマンスに優れたeSIMサービスで、旅行者や留学生の強い味方です。料金が手頃で、アプリを通じて渡航前に簡単にセットアップできるため、面倒な手続きが不要です。

特に1GBから20GBまでの幅広いプランが用意されており、500円程度〜のプリペイド式です。短期旅行者にも長期滞在者にも対応しています。柔軟なプラン変更が可能で、データが不足しても追加購入がすぐにできるのが魅力です。(日本のSIMカードを海外で使うと、ローミング料金が高額になるリスクがあります。)

日本を出発する前に準備を整え、現地到着後はスムーズにインターネットが使えるため、初めてeSIMを使う人にも安心です。

現地のプリペイドSIMとほぼ同じ価格ですし、留学やワーホリで長期滞在する人は月額契約を考えているかもしれませんが、契約が面倒ですし、コスパも大して良くありません。何より解約し忘れて帰国して「高額な請求が来るのでは?」と怯える日々を送る可能性もあります。

eSIMのSailyならそういった不安も一切なし。簡単・コスパ最強です。

留学前に英会話の練習をするならDMM英会話。今なら初月50%です。

本当に英語力ゼロの状態で留学すると大体苦労します。最初の数週間何も話せずノイローゼみたいになる方もいますから、事前に話す練習をしておくことをおすすめします。

海外ではカフェや公共施設のWi-Fiは当然のこと、そもそもWi-Fiを使う際は、クレジットカードやパスワード漏洩対策のために絶対にVPNを使ってください。VPNはユーザーの通信を強力な暗号化技術で保護します。これにより、通信内容が第三者に盗聴されても解読が不可能となります。

カードが不正利用されてからだと、日本に国際電話をかけて利用停止してなど、手間とお金がかかります。またカードがないと買い物も現金も引き出せないので、最悪強制帰国となります。何より不正利用による多額の請求がきます。そのため最初からVPNを使ったほうがいいです。

NordVPNは、世界中1,500万人以上のユーザーが使用しており、その規模がサービスの信頼性を裏付けています。大手メディアやセキュリティ専門家からも高い評価を受けています。IT業界で働いている人はほぼ全員VPNを使ってますよ。私も3年以上使ってます。

【海外ローミングが0円】:月2GBまでの海外ローミングがタダ。

【SMS受信が0円はすごい!】:サービスの認証に必要なSMSを海外でも無料で受信できる。電話で銀行、各種アカウントの2段階認証している人は必須。他のキャリアの場合、請求されます。

【1GB=500円で海外利用】:2GB以上使いたい場合も、1GB=500円の破格でチャージできます。チャージ式なので海外で使ってもとんでもない額の請求は来ないので安心。

正直楽天モバイル以外でこれだけ海外利用に強いサービスはありません。留学を予定している人は絶対に契約した方がいいです。語学留学の場合基本、学校にも寮やホームステイ先にもWi-Fiがあるので2GBや5GBで十分です。5GBでも「基本料金880円+1500円=2380円/月」。この機会にぜひネットで簡単に乗り換えましょう。

楽天カード年会費0円で、以下の海外保険がつきます。

【傷害・疾病治療費用】:200万円まで補償。無料カードの中ではトップクラス。大半の治療ケースでこの金額で対応が可能。

【賠償責任】:2,000万円の補償。旅行中の第三者への損害にも対応。

【携行品損害(盗難や破損)】:年間20万円まで補償。

【キャッシュレス診療】:現地での治療費を一時的にあなたが立て替える必要なし。

利用付帯なので、旅行代金や航空券の一部を楽天カードで支払えば上記の充実保証が得られます。他の無料のカードでここまでの保証はないので、1枚は楽天カードを持っておくことをお勧めします。

No results available

(フィルター:”校舎おしゃれ”)

授業料:€240〜/週

No results available

No results available

© All rights reserved. school surf